L’année 2019 a confirmé l’évolution positive de 2018 vers une conjoncture plus favorable pour les éleveurs. La mise en place de l’indexation des prix de reprise sur le coût alimentaire a permis de maintenir un niveau de prix correct. Les tendances de baisse de la consommation et de la production restent lourdes avec une filière qui doit se réinventer.

Une production et une consommation toujours en baisse :

Les inséminations en 2019 baissent de 4.4 %. Les abattages de lapins se replient de 5.5 % en tonnes par rapport à 2018. (Sources ITAVI)

En 2019, les achats de lapin sont en repli de 6.6 % en volume, avec des prix en hausse de 3,5 % à la consommation. La baisse est surtout marquée sur les lapins entiers (-12.4 %) et les rables (-5.5 %). La vente de demi-lapins progresse de 17.1 % avec plus de vente en promotion. La baisse de la consommation moyenne par an depuis 10 ans est de 5.7 %.

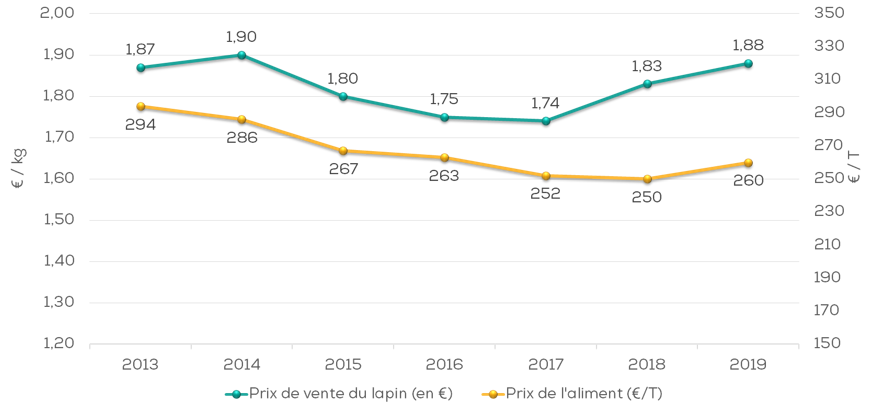

Dans ce contexte, le prix de reprise progresse de 0.05 € / kg soit + 2.7 %.

Une valorisation qui progresse depuis 2017 ( Source Cerfrance85):

Le prix de vente du lapins a chuté en 2014 suite à la difficultés des abattoirs de valorisation des peaux sur le marché chinois. Depuis 2017, la valorisation s’est amélioré de 0.14 € / kg soit environ 0.33 € / lapins. Pour un élevage de 600 CM , cette progression représente 13 500 €.

Le prix de l’aliment progresse de 10 € / T en 2019 avec une forte hausse en début d’année.

L’abbatoir principal ALPM a fait évoluer le prix de reprise en fonction du prix de l’aliment par une indexation représentant 0.01 € / kg pour 3 € / T d’aliment.

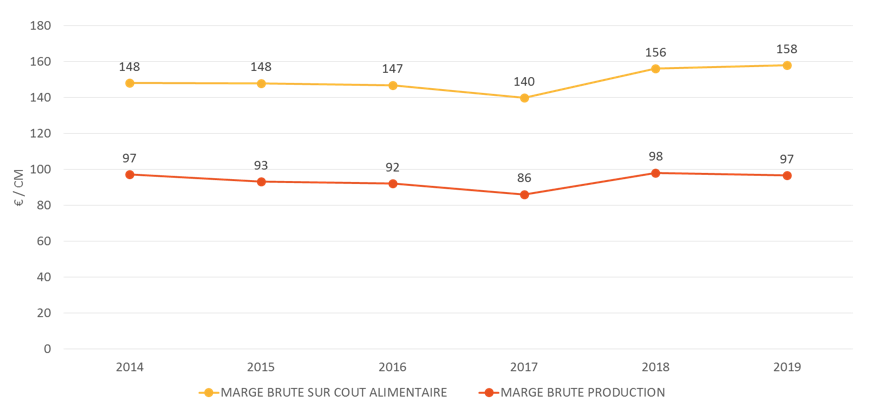

Une stabilisation des résultats en 2019 ( Source Cerfrance85)

La marge / CM progresse seulement de 2 € / 2018 dans un contexte d’amélioration des prix, d’une hausse du coût alimentaire et d’une pression de VHD qui reste encore forte. Les niveaux techniques se stabilisent avec près de 16 kg valorisés par IA et une marge brute proche de 10.2 € / IA.

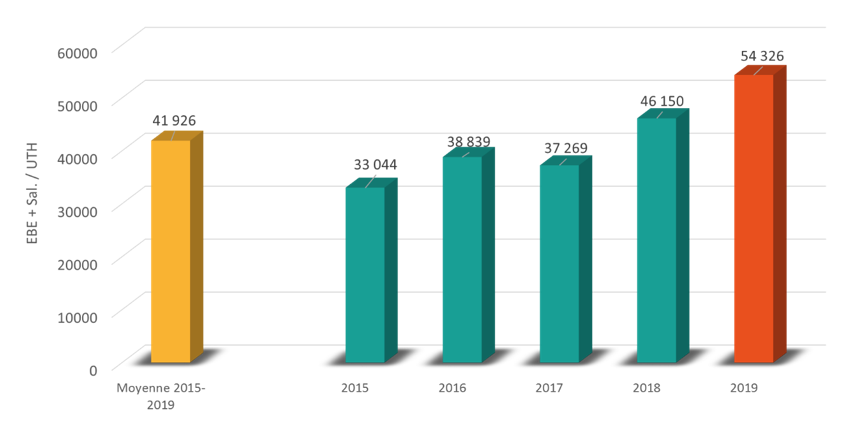

Dans ce contexte, l’EBE / UTH progresse fortement pour les élevages spécialisés à 54 300 € soit + 17 000 € / 2018. La dimension moyenne des exploitations de l’échantillon est de 640 CM pour 1.3 UTH.

Les investissements repartent depuis 2 ans avec 26 800 € / exploitation en 2019. Ils étaient inférieurs à 4 000 € / an avant 2018.

Quels enjeux pour la filière demain ?

1°) Stopper la baisse de la consommation

La viande de lapins souffre d’un manque de visibilité dans les GMS et d’une image d’animal de compagnie auprès des plus jeunes. L’arrêt de la baisse des volumes vendus passe par un développement de nouveaux modes de consommation.

A CT, Le confinement a pour le moment peu d’impact sur la filière des Pays de Loire avec une forte part de consommation en GMS (plus de 70 %), seul la vente de Râbles semble plus affectée. Les ventes en circuits traditionnels sont plus affectés ainsi que les volumes en RHD mais ceux-ci étaient couvert en partie par de l’import.

2°) Répondre aux exigences sociétales

Les futurs consommateurs de lapins seront exigeants sur les aspects bien-être et sur le volet démédication. Les opérateurs travaillent sur ces deux axes.

Ils ont mis en place des cages avec mezzanine pour les lapines et des élevages au sol avec une zone de repli pour l’engraissement. Ces modes d’élevage s’accompagnent d’une valorisation supplémentaire au kg pour les éleveurs engagés.

3°) Un niveau de marge qui permet d’investir

De nombreux éleveurs ne trouvent pas de repreneurs et il n’y a très peu de création d’élevage depuis plusieurs années. Le nombre d’éleveur baisse donc chaque année, ils sont estimés à environ 600 en France répartie dans 14 groupements. La production de lapins présente de nombreux atouts au niveau de l’organisation du travail et du suivi technique. Le maintien d’une valorisation correcte du lapin, l’indexation des prix sur le coût de l’aliment et des contrats clairs avec les nouveaux opérateurs peuvent redonner confiance à des investisseurs ou à des repreneurs.

L’avis de l’expert Cerfrance : Eric EGRON